01

零售渠道状态

在索菲亚看来,线下实体店是订单转化有效且必备的场景,从2019年开始在做全新的渠道管理变革,成效显著。

索菲亚在年报里未提及关店数量,从净增的店面数量来看比较乐观,索菲亚柜类定制2020年净增218家店,净增率8.64%,司米橱柜净增263家,净增率31.12%,索菲亚木门净增112家,净增率49.24%,华鹤木门净增80家,净增率49.08%,其中索菲亚木门、华鹤木门由于基数小,所以净增率高,此外索菲亚木门还有631家融合店。(年报P22)

按行业特性,新店率会大于净增率,所以近20%净增率,实际上超过20%新店,在2020年新冠疫情的特殊情况下,在经销商渠道完成了1.78%的业绩增长率,计算方式:(2020年经销商渠道收入 - 2019年经销商渠道收入) / 2019年经销商渠道收入。

从上述数据来看,木门品类实际上有1213家店面在进行销售(含631家融入店),但是2.92亿的木门品类营收(其中还有大宗业务木门品类的销售),由此可见木门品类表现可能较为普通。

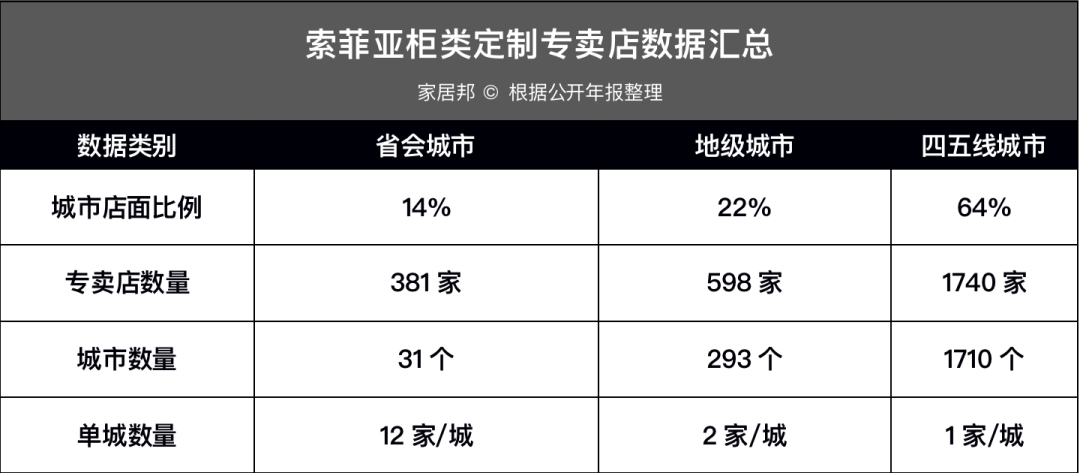

根据公开资料显示,除开港澳台外,中国总共有31个省会级城市,293个地级城市,1710个县级城市(或索菲亚认为的四五线城市),按年报陈列的店面占比14%、22%、64%,分别可以得出381家专卖店以平均12家店/城市在省会级城市开设,地级城市2家/城,县级(四五线城市)1家/城。

对比2019年年报,省会级城市从18%的占比下滑至14%,地级城市从28%下滑到22%,四五线城市从54%占比提升到64%,由此可见索菲亚的店面在四五线城市的渗透速度较快,对应的营收也有近10%的提升。

02

经销商营收状态

经销商生存状态是品牌厂商可持续发展和更大发展空间的重要参考。也是我们对年报解读最关心的部分之一,索菲亚的经销商经营状态如何呢?

特别说明一下的是,由于年报仅公布了总营收的经销商渠道占比,并未明确表示如衣柜、橱柜、木门品类的分别经销商渠道占比,大宗业务占比,因为衣柜非大宗业务(精装工程)的必选项,橱柜、木门在大宗业务渠道上会较多,衣柜较少,所以下列数据可能存在较大误差,只按汇总的经销商渠道收入占比计算,仅供参考。

索菲亚柜类定制店面平均营收

衣柜类营收 * 经销商渠道比例 / 店面数 = 店年均回款

67.01亿 * 78.54%占比 / 2719家面 = 193.59万/店

根据数据推算得出,省会级城市的店面单店年均回款超过400万,地级城市单店回款超过230万,四五线城市回款超过130万。前面提到衣柜品类的经销商数据不精确,所以真实的上述的单店年均收入会高于这个数值,除了衣柜品类收入外,还有配套家具的收入,木门(融入店)的收入等。

店均订单量根据1.3万客单值计算的,由年均营收 / 客单值而获得。这样的计算能看到省会级城市单店年需成交317个订单,地级城市181个订单,四五线城市99个订单即可达到平均水准。

在此数据基础上,我们也粗算出司米橱柜单店年均收入在80万左右,木门在39万左右,但这两个数值估计存在较大误差,因为橱柜的12亿营收、木门的2.92亿营收里包括较大份额的大宗业务收入。

图源:互联网

考虑到上述值是工厂端回款值,如果按行业特性来讲的话,省会级城市年均营收(零售口径)能达到千万级,地级城市也是大几百万店均营收,而四五级城市努力运营的话单店过500万也有机会实现。

结论:索菲亚品牌的经销商生存状态不错,属于行业领先水准。

03

员工收入状态

企业可持续发展离不开员工,员工的收入我们也来探一探。员工数据来源P93、94。支付给职工以及为职工支付的现金P108。

「人均收入」

支付给职工及为职工支付的现金 / 员工合计 = 人均收入

134139万元 / 13166人 = 10.19万/人

「销售岗人均收入」

工资薪酬 / 员工数量 = 人均收入

其中工资薪酬来源于P171销售费用里的职工薪酬。

30226万元 / 2220人 = 13.62万/人

「管理人员人均收入」

其中工资薪酬来源于P171管理费用里的职工薪酬。

工资薪酬/(财务人员+行政人员+管理人员)= 人均收入

30984万元 / (116 + 614+604)= 23.23万/人

「技术人员人均收入」

职工薪酬 / 技术人员 = 人均收入

12052万元 / 1688人 = 7.14万/人

「生产人员人均收入」

(支付给职工及为职工支付的现金 - 销售岗工资薪酬 - 管理岗工资薪酬 - 技术岗直接人工) / 生产人员 = 人均收入

(134139万元 - 30226万元- 30984万元 -12051万元)/7924人 = 7.68万/人

生产工人年均产出:104.72万/人,

月均:8.73万/人。

这个数值主要是关于生产端的朋友可能会比较感兴趣。

04

广告投入产出比

我们用两个数值来对广告投入的参考,一个是投入1块钱广告费能“换回”多少营收,第二个是全年支付的广告费用占总营收的比例是多少?两个值不同视角来理解广告投放。

投入1元广告“换回”营收比

1 : 34.88

当索菲亚投入1元广告费时,能“换回”34.88元营收。

支付的广告费占营收比例

2.87%

在索菲亚2020年支付的广告费用为239,505,871.08元,在总营收8,352,832,347.70元来对比后,比例为2.87%,按多个行业的广告投放比例来看大多在3-5%,所以这个值属于比较常见的。

此外,总计约2.4亿的费用里还包括分担的长期的广告费用,另外就是部分地方的广告投放还涉及到经销商分摊的份额,所以整体来讲索菲亚的2020年广告表现不止2.4亿的金额。

“加大品牌宣传,通过点、线、面立体式覆盖目标人群,全方位布局广告传播链路,紧贴热度创造品牌声量,为销售赋能;”

这是索菲亚针对广告投放的相关描述。在2020年索菲亚在广告方面最大的事件是换掉了合作十年的舒淇,由90后人气明星邓伦接棒,在财报里我们看到相关的代言费用为数百万元/年。

邓伦代言索菲亚的签约时间段内,一度引起行业高度关注,多个自媒体、行业媒体引发主动讨论,是一次较为成功的品牌事件营销。

作为长期关注定制行业的媒体服务商,我们确实看到很多的索菲亚广告的触达,包括线上的投放、线下的机场、高铁传统媒体平台都有,这些显性的广告投放能让品牌在影响力和美誉度上获得提升,进而提升业绩。

在显性的广告之外,直播也是2020年一个重要事件,与多个知名主播合作让索菲亚在线上、线下获得了大量曝光,这些都是较经典的广告投放案例。

05

品牌策略

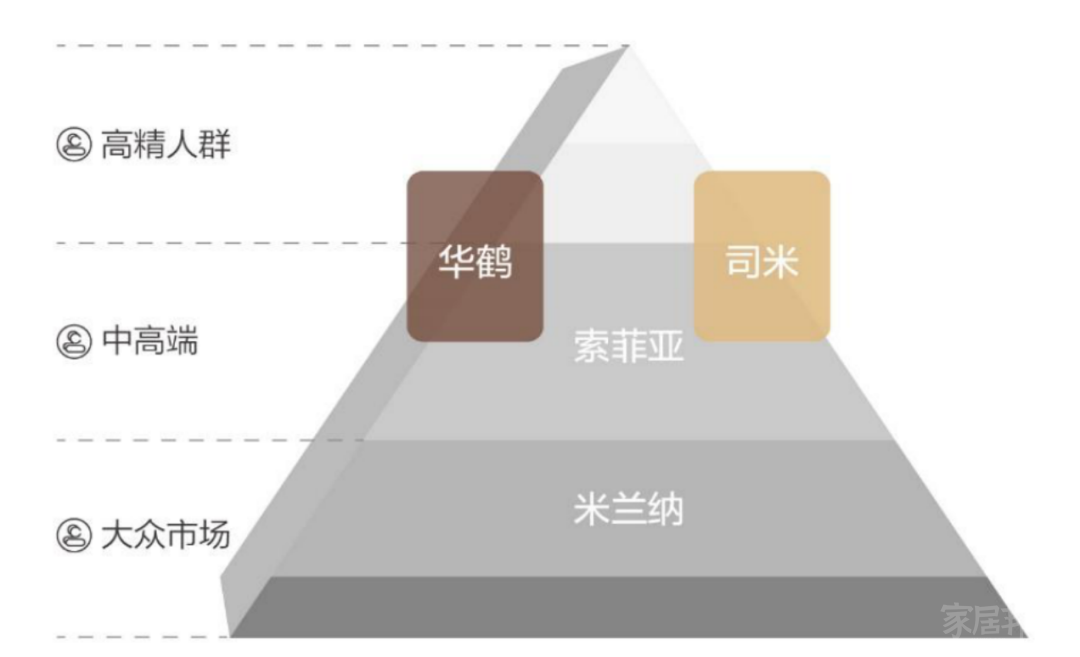

在年报里被反复提及到的四大品牌不同定位,一再重述索菲亚公司的多渠道、多品牌、全品类的大家居战略决心。